Atunci când mergi la bancă să soliciți un împrumut sau când aplici pentru credite online nebancare, de cele mai multe ori nu ți se prezintă criteriile care au stat la baza deciziei de acordare. Știi doar dacă ai primit un răspuns favorabil sau nefavorabil și care este suma în care te-ai încadrat, dacă răspunsul a fost favorabil. Află că indicatorul care le spune creditorilor dacă ești sau nu eligibil pentru un împrumut este scorul de credit sau scorul FICO.

Scorul de credit se calculează în funcție de istoricul de plată, creditele în derulare, durata lor, limita de credit utilizată, întârzierile de plată grave și alți indicatori ai activității tale financiare. Scorul este relevant pentru tine nu doar în momentele în care ai nevoie de bani sau în momentele în care plănuiești să faci o investiție majoră în viitor ce implică un împrumut, cât și ca informație general valabilă, ce poate funcționa ca un barometru al sănătății tale financiare. Iată câteva metode prin care poți să îl îmbunătățești.

1. Dacă scorul tău de credit e slab, nu aplica repetat pentru un credit

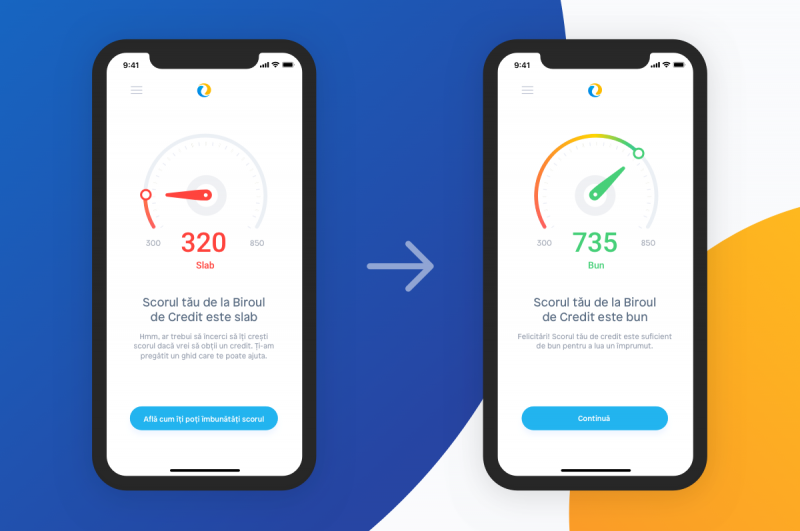

Aplicarea repetată la instituţii de creditare va apărea în istoricul tău de la Biroul de Credite şi îţi poate influenţa negativ scorul FICO. Încearcă să estimezi dacă vei putea obţine creditul înainte să aplici pentru acesta. Primul pas este să-ți verifici scorul FICO. Poți face acest lucru gratuit și instant, pe site-ul Ocean Credit. Platforma îți permite să-ți verifici scorul oricând ai nevoie, fără ca interogarile să îți afecteze scorul de credit.

2. Nu cheltui toți banii de pe cardul de credit

O greșeală pe care mulți o comitem este să utilizăm toți banii de pe cardul de credit. Și acest obicei are sens până la un punct, doar am luat un credit pentru a ne folosi de banii respectivi. În realitate, însă, utilizarea integrală a creditului denotă un comportament riscant din perspectiva creditorilor și poate duce la scăderea scorului de credit. Prin urmare, este indicat să utilizezi maxim 40% din valoarea totală a creditului, pentru a dezvolta un comportament cumpătat și pentru a-ți îmbunătăți scorul FICO.

3. Plăteşte rata la timp, dacă ai credite în derulare

Orice întârziere a plăţii ratelor îţi poate afecta scorul de credit. Dacă ai întârziat deja cu plata unor rate, nu trebuie să te neliniștești. Este suficient să începi să plăteşti din nou la timp şi scoringul tău se va îmbunătăţi. Dacă ai mai multe împrumuturi de rambursat, ar fi bine să îţi setezi în telefon un sistem de alerte pentru a primi notificări la data scadentă a fiecărui împrumut.

4. Încearcă să rambursezi restanţele la credite

Sumele datorate constituie unul dintre indicatorii cu cel mai mare impact asupra scorului tău de credit actual. De aceea, dacă ai restanțe la credite, este important să îți plătești datoriile existente. Achitarea împrumutului îți va îmbunătăți scorul de credit. Dacă datorezi o sumă prea mare, încearcă să ajungi la un acord cu creditorii astfel încât să ai parte de o rată lunară mai confortabilă sau de un calendar de plăţi mai potrivit pentru tine. Este mai bine să plăteşti mai puțin şi în mod regulat decât să nu plăteşti deloc.

5. Încearcă să îţi refinanţezi sumele datorate

Dacă ai restanţe la plata împrumuturilor pe care le-ai accesat de la diferite instituţii de credit, ai putea să îţi refinanţezi o parte din datorii pentru a beneficia de o perioadă mai extinsă de plată și de o rată mai mică. Astfel, vei avea ocazia să negociezi condiţii mai bune pentru tine până când îţi vei reveni din punct de vedere financiar. Totodată, este mai simplu să plăteşti o rată lunară unică la o singură instituţie.

6. Stabilește un echilibru între venituri și cheltuieli

Stabilizează-ţi veniturile şi cheltuielile astfel încât să plăteşti ratele la credit fără mari presiuni. Astfel, dacă ai un salariu net lunar de 3.000 de lei, iar tu ai accesat credite care te obligă să plăteşti lunar 2.500 lei, înseamnă că eşti un client care prezintă riscuri ridicate pentru creditori. Ar trebui să îţi închizi unele dintre creditele curente sau să încerci să negociezi cu creditorul pentru a creşte perioada de rambursare. Scorul tău arată bine atunci când ratele pe care le ai de plătit lunar reprezintă mai puţin de 30% din veniturile tale.

7. Ia-ți un împrumut pe termen scurt

Un împrumut pe termen scurt, pe care să-l înapoiezi în câteva luni, este foarte eficient dacă vrei să-ți crești rapid scorul de credit. Deși sumele obținute sunt relativ mici, creditele pe termen scurt vor fi înregistrate ca orice alte împrumuturi în Biroul de Credit, rezultând într-o creștere substanțială a scorului tău, atâta vreme cât îți achiți obligațiile la timp. Un exemplu ar fi creditele Crab și Pinguin de la Ocean Credit. Primul îți oferă până la 1500 de lei pe o perioadă de 1 lună, în vreme ce cu al doilea poți obține până la 4500 de lei pe 3 luni. Astfel de credite sunt ușor de luat și de returnat datorită duratei scurte și a comisioanelor mici implicate. De exemplu, dacă îți iei un credit Crab pe o lună, în valoare de 500 de lei, vei avea un cost total de 47,2 lei, deci vei returna 547,2 lei. Pentru un credit Pinguin pe 3 luni, în valoare de 500 de lei, vei avea un cost total de 59,7 lei, deci vei returna creditorului 559,7 lei.

8. Dacă nu ai încă un istoric de creditare, creează-l

Instituţiile de credit au mai puţină încredere în clienţii care nu au mai obținut un împrumut în trecut. Aşa că primul pas pentru a avea un scor de credit bun este să obții un împrumut şi să achiți ratele la timp.

Disciplina este cuvântul cheie atunci când îți dorești să-ți îmbunătățești scorul FICO. Chiar dacă ai trecut printr-o perioadă dificilă, este important să se observe o îmbunătățire în comportamentul tău financiar.